「つみたてNISAは税金がかからないから絶対やったほうがいいよ」

「初心者でも安心して始められるよ」

など、つみたてNISAをやる人が増えてきていると思います。

しかし、つみたてNISAも投資です。

投資は絶対に儲かるとは限りません。

もちろんつみたてNISAは素晴らしい制度ではありますが、

知っておくべきデメリットもあります。

この記事では、つみたてNISAのデメリットを分かりやすく解説していきます。

後悔しないように注意点を押さえながら上手な運用を目指していきましょう。

目次

つみたてNISAのデメリット3選

つみたてNISA(少額投資非課税制度の略)制度の簡単なポイントです。

・年間40万円の非課税枠で運用していると、20年間の資産運用で得られた利益に税金がかからなくなる制度です。(通常は20%ほどの税金がかかります)

・2024年からは制度が変わり、年間投資額が最大360万円になり、期間が恒久化される予定となっています

これだけ聞いていると、「つみたてNISAやるべきじゃん!」と思いますが、

つみたてNISAも投資の1つです。投資に絶対はありません。

後悔しないためにもデメリットも理解しておきましょう。

・デメリット1:投資先は投資信託のみ

つみたてNISAの口座を利用して投資できるのはTOPIXや日経平均株価、S&P500などの指数に連動したインデックスファンドが中心になっております。

国内外の個別株・REITなどには投資できません。

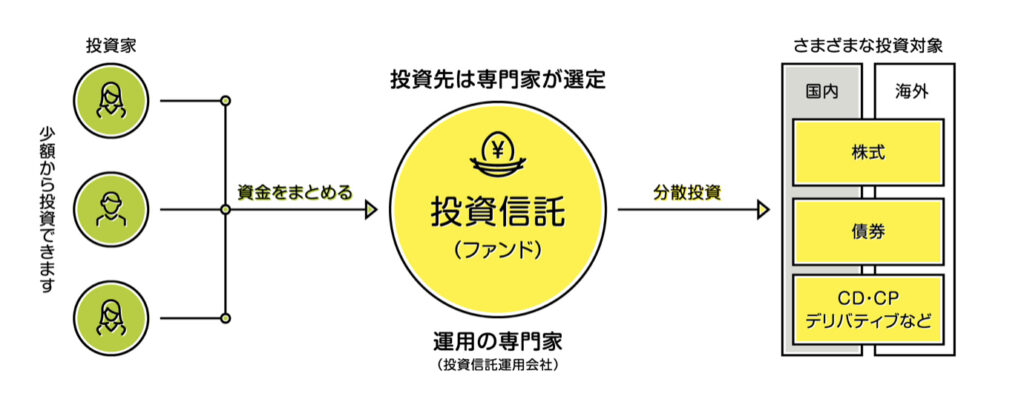

投資信託とは、「投資から集めたお金を一つの大きな資金としてまとめて、専門家が株式や債券などに投資、運用する商品で、その運用成果が投資家それぞれの運用額に応じて、分配される仕組みの投資商品です。」

(投資信託協会より引用)

とはいっても、金融庁が長期投資、分散投資に適した商品のみを厳選しているので安心とも言えます。

・金融庁が選んだ優良なファンドから選べば良いので、長期投資をしたい初心者にとってはメリットです。

・極端に手数料が高い、いわゆる“ぼったくりファンド”がないのは安心です。

デメリット2:元本割れのリスクがある

つみたてNISAは金融庁が厳選している投資信託ではありますが、「投資」です。

当初の購入金額を下回ってしまう「元本割れ」のリスクもあります。

投資信託の基準価値は株や為替、債券価格などの動きに応じて、常に値動きの上下を繰り返しています。

元本割れをして、そこですぐに売却してしまっては、もったいないです。

過去にもコロナショックなどででマイナスになることもありますが、年々回復して右肩上がりの成績になっています。

(楽天証券:eMAXIS Slim米国株式(S&P500))

しっかりと商品の特徴や仕組みを理解した上で始めましょう。

・金融庁が選んだ優良なファンドから選べば良いので、長期投資をしたい初心者にとってはメリットです。

・極端に手数料が高い、いわゆる“ぼったくりファンド”がないのは安心です。

・デメリット3:年間非課税枠が少ない

つみたてNISAは現行制度では年間40万円と決められています。

40万円を一括購入はできません。

そのため、毎月1回つみたてを行う場合は月33,333円が上限となっています。

家計に余裕があり、より多くのお金を投資に回したい方は、物足りないかもしれません。

こういう方は、年間120万円×5年間の非課税枠がある「一般NISA」の利用もありますが、

長期投資には向かないので、デメリットとなるかもしれません。

なので、つみたてNISAで年間40万円投資して、さらに余裕があり投資したい方は、

一般口座で同じ投資信託を買ったり、iDeCoや個別株を検討してみるのも良いでしょう。

・投資信託は、長期運用して複利の恩恵を受けるのが基本なので、一般NISAでは十分な利益が出にくいと思います。

・「つみたてNISA」と「一般NISA」は併用ができないので、余裕がある方は、iDeCoや個別株も検討してみる。

まとめ:つみたてNISAで後悔しないために

つみたてNISAは、間違いなく利用すべき制度です。

しかし、何も調べずに、「やったほうがいいよ」とか「みんなやってるから私も早くやらないと」みたいな感じで始めてしまうと危険なこともあります。

つみたてNISAは手軽に始められる一方で、継続することは簡単ではありません。

大きな暴落があっても我慢する忍耐力も必要です。

デメリットも理解した上で、自分にあったペースで運用していていきましょう。