最近のお金の不安に関して書いてみました。

(前置きが長いので、興味がない方は飛ばしていただいて、本文から見ていただければと思います。)

今年に入って相次ぐ値上げラッシュ。

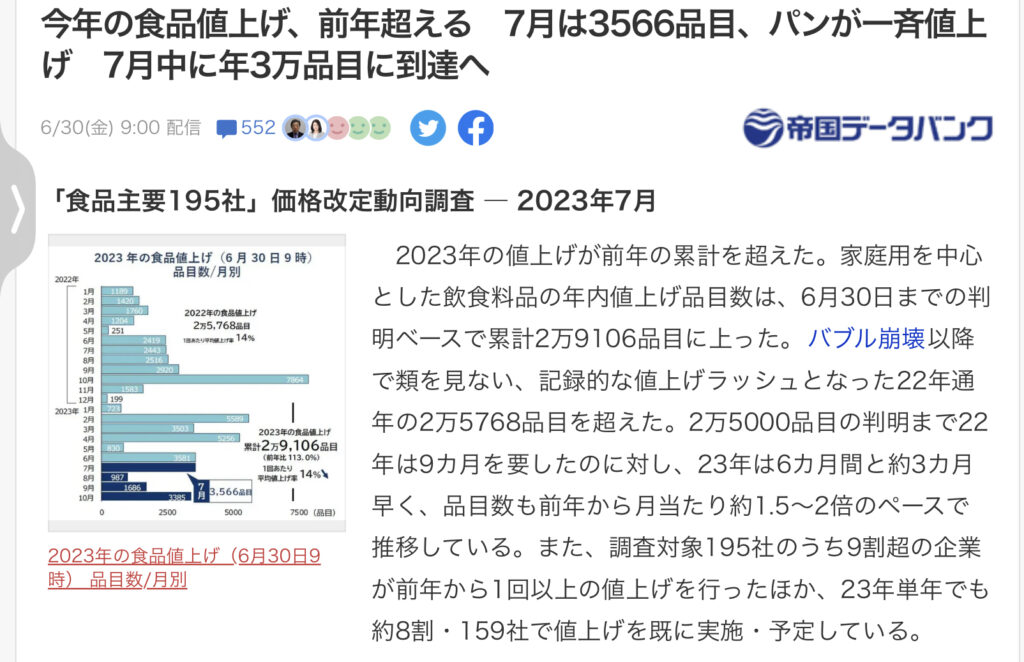

(yahooニュースより引用)

2022年の値上げ品目は通年で25,768品目。

それを6月30日時点で上回る29,106品目。

さらに7月には、3,500品目以上のパンが一斉値上げ。

バブル崩壊以降の類を見ない記録的な値上げラッシュが続いています。

正直、これまでと同じように生きているだけでは、不安すぎて大丈夫?って

疑問が後を経たなくなってきました。

かといって何をすればいいのかわからない。

給料も上がらない。

なんとなく今の生活を続ける以外の選択肢しかない状況。

これは、現代の日本の教育だとしょうがないと思うしかありません。

なぜなら、マネーリテラシーについて学ぶ機会がないまま社会人になって、

働くことでしかお金はもらえないと思っているからです。

私もそう思っていました。

このままではいけない。

そんな状況を変えたい。

ただ何をすればいいか分からない。

転職すれば給料は上がる?残業は減らせる?

特段自信が持てるスキルも経験もない。

今の会社を退職したところで、次にやりたい仕事があるわけでもない。

毎日こんなこと思いながら生活することに疲れてしまいました。

だからこそ覚悟決めて頑張るしかない。

何か一つ最後までやり抜こう。

そう思ってお金の勉強を始めました。

お金の勉強をしていくと自分が無知すぎて、最初は辛かった。

ただ、少しづつでも知識を身につけていくうちに、

「こんな制度あったんだ」「こういう考え方をすれば、お金で後悔せずに生活できるんだ」

と、だんだんお金の勉強が楽しくなってきます。

前置きが長くなりすぎましたが、

基本的なことばかりだと思いますが、やるべきことを自分なりにまとめてみたので、

特に初心者の方に参考になればと思います。

目次

1、現状を把握する

お金を知っていく上で一番大事なこと、それは現状を把握することです。

具体的には、以下の2点です。

・今の月々の支出を把握する

・お金の使い方に心の余裕があるか確認する

・月々の支出を把握する

まずは自分が月にどのくらいお金を使って、どのくらい貯蓄できているか。

具体的には、食費に〇〇円、日用品に〇〇円使っているまでしっかり把握することが大事です。

なので家計簿をつける。

家計簿がめんどくさい人は家計簿のアプリを使えば良いと思います。

それを3ヶ月継続すれば、自分の支出の目安が把握できるようになります。

・お金の使い方に心の余裕があるか

これはどういうことかというと、

「自分にとってのお金の価値を知る」ということです。

1、「毎月ほとんど貯金できないけど、友達や家族といることにお金を使えて幸せ」

2、「お金を貯めないといけないのに、ついついお金を使ってしまう」

このどちらかのタイプで、貯金に対する意識も変えられると思います。

1の人は、正直、このままお金を使えば良いと思います。

というか、それ以上の幸せはないですよね。

たまに貯金できたらいいよね。くらいのスタンスで生きていける人が羨ましいくらいです。

ただ、多くの人は2の考えではないでしょうか。

こういう人ほど、真面目な人ほど、用心深く色々考えているのに、

なぜか生活費カツカツで、頑張りすぎて疲弊してしまいます。

「どうしてもお金を貯めたい」

そう思うに越したことはありませんが、

お金と貯める理由が“なんとなく”ではお金を貯めるのは難しいです。

お金を貯める「目的意識」が重要だと思います。

・老後2,000万円問題を解決したい

・新型のSUVを買いたい

理由は人それぞれなんでも良いです。

この状況2つでも、長期スパンでものを見るか、短期スパンでものを見る必要があるかで、

全然違ってきます。

だからこそ、現状を把握して“お金を貯めてどうしたいのか”に

じっくり向き合う時間を作れればいいと思います。

2、固定費の見直し

じっくりお金と向き合えたら次のステップです。

お金を貯めるにはまづは支出を減らすこと。

生活費を効率よく下げるには、毎月かかる固定費を見直すことが大切です。

・6万円の買い物ときくと高いと感じるのに、月5,000円の固定費には無頓着な方多くないですか?

月5,000円の固定費は年間6万円の支出と同じです。

固定費は一度見直せば、その効果がずっと持続します。

なのでまず先に見直すことが、効率が良いです。

・通信費

・保険

見直すことは多くてめんどくさいし、大変だと思います。

ただやるか、やらないかで、将来が変わることだってあるかもしれません。

通信費と保険に関しては直ぐに見直せるので、効果が出てるかすぐに実感できます。

・通信費

格安SIMに乗り換えましょう。

私は楽天モバイルを使っています。

【楽天モバイル】通信悪くないですか?って聞かれますが、必要な時に使えなかったことはありません。

私は月に2,000円ほどしかかかっていません。

もう大手キャリアには戻れません。

現在では、対応できる端末も増えてきています

対応端末楽天モバイルを詳しく知りたい方はこちらもご覧ください

・保険

不要な保険に入っていませんか。

知り合いの保険屋さんから付き合いで、加入してませんか?

私も、知り合いのFPさんから付き合いで大手の生命保険契約してました。

基本的には民間保険ほとんどが不要です。

それを知って、必要ないと判断したので解約しました。

毎月6,000円を5年。約360,000円も払っていました。

会社員の方なら、社会保険、もしくは国民保険入ってますよね。

医療費は3割で済みます。もしガンとか高額な手術をしなければならくなっても、

高額療養費制度があります。この制度を使えば、月の支払いの自己負担が10万円ほどで済みます。

だったら保険会社に払ってた360,000円。自分で貯めといてもしもの時に備えればよかったんです。

無知ってほんと恐ろしいです。

ざっくりな説明ですが、こんな感じで固定費を見直していくことをお勧めします。

1,500円ほどでそれ以上の節約ができるリベ大 お金の大学が分かりやすくてお勧めです。

3、意味のある節約をする

やっぱりお金を貯めるには、節約も大事です。

最低限これを意識するだけでも変わってくると思います。

・コスパを意識した買い物

・クレジットカードは1枚で良い

1つずつ見ていきましょう

・コスパを意識した買い物

買い物をするときによくやってしまっていませんか?

1、価格が安いものを購入してしまう

2、安い商品を求めて何軒もスーパーを回る

1、価格が安いものを購入してしまうこと。

品質がよくないものを買ってしまって、すぐに壊れた。

また、新しいのを買わないといけない。

みたいなことありませんか?

こういうケースを「安物買いの銭失い」と呼びますよね。

自分で使うのもは、安いものじゃなくて良いです。

「5年使えるものを、◯円で買う。なので日割り計算すると1日あたり◯円か」

みたいな考え方ができると、コスパが意識できますよね。

そして、もう1点が

2、安い食材を求めて何軒もスーパーを回ること。

例えばですが、

「このAスーパーは卵が50円安い。」

「Bスーパーはお肉の特売だ。」

「Cスーパーは野菜が新鮮で美味しい」

こんな感じでわざわざ隣町まで買い物行ってませんよね?

値上げが相次ぐこのご時世。1円でも安く買いたい気持ちはわかります。

安く買えて満足かもしれませんが、どうでしょう?

買い物にかかった時間、移動にかかったガソリン代考えてますか?

節約するはずが、余計にお金がかかってしまう原因になってしまいます。

買い物は1つのスーパーで済ませて、余った時間を有効に使った方がよほどコスパが良いと思います。

・クレジットカードを利用する

キャッシュレス決済が当たり前になってきたこの時代。

正直なところ、現金で払う意味はどんどんなくなっています。

クレジットカード払いの一番の魅力はポイントが貯まることです。

ただただクレジットカードで決済するだけです。

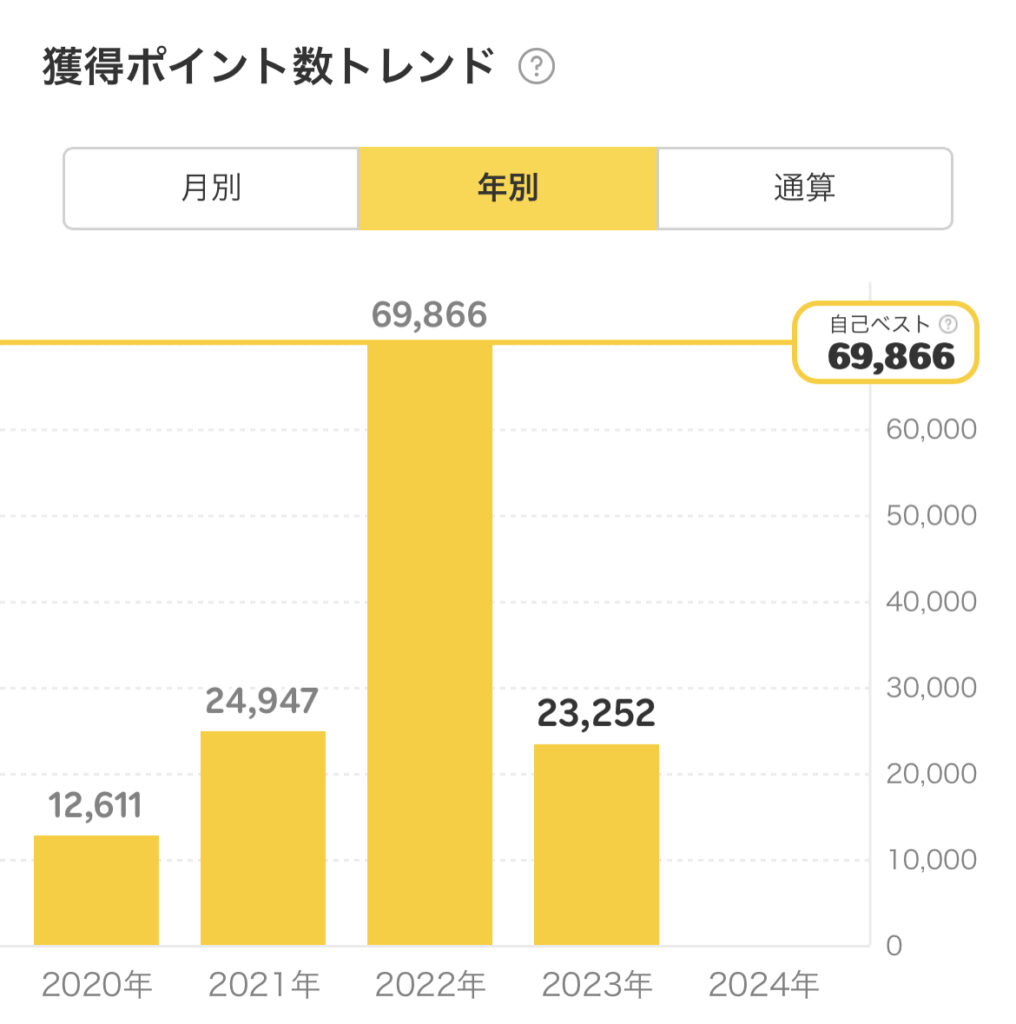

昨年、クレジットカード払いをメインにして決済するだけで、7万ポイント近くも楽天ポイントが溜まっています。

この意識を10年続ければ、70万ポイント。かなり大きいですよね。

ATMから現金を下ろす時には、手数料がかかるもあるますし、現金で買い物してもポイントはつきません。

クレジットカードは使えば使うほど、ポイント還元率が上がるカードもあるので、基本的には1つのクレジットカードを利用するのがお勧めです。

クレジットカードは複数枚持っていると、管理も大変ですし、住宅ローンの審査に受かりにくくなったりしますので、注意しましょう。

4、資産を運用する

お金を貯めるには、この「資産を運用する」ことが絶対に必要になってきます。

「真のお金持ちは、給料の高い大企業に勤めている人」ではなくて

「正しく資産を運用できている人」だと思っています。

これが限られた人だけではなく、私たちみたいな普通の会社員や主婦の方でも、目指せるような制度が整ってきているので、資産を運用していきましょう。

その前提として、先に説明した1〜3ができるようになっていくと、今までよりも余裕が出てくると思っています。

・お金はなぜ増えないのか

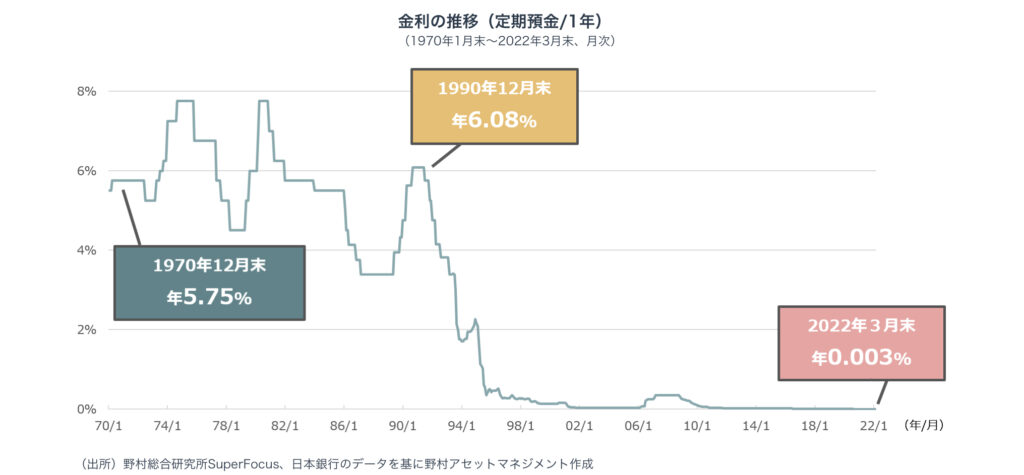

(野村アセットマネジメント お金を育てる研究所より引用)

現在の金利は年0,003%。(金利とは簡単にいうと、1年で増える資産の割合)

1990年代で金利6%。今では考えられない数値ですよね。

要するに、銀行に預けていてもお金は増えず、ただお金を置いておくだけの場所になったといっていいと思います。

それなのに、日本は金融について学べる教育がありません。

労働→貯金→労働→貯金→、、、

私の周りでもこのサイクルを繰り返しているひとが多い印象です。

実際の資産運用のイメージは、

・よくわからない

・失敗しそう、リスクがあって怖い

よく調べようとしないで、曖昧な情報ばかりが先を歩いてしまっています。

情報を正しく理解することが大切です。

資産運用というのは、「自分の代わりにお金に働いてもらう。銀行に預けているだけでは、手に入らないお金を手に入れることができる。」

最初はそんなイメージだと思っていただければ良いと思います。

・初心者がやるべき資産運用「つみたてNISA」

まず最初は、つみたてNISAから始めてほしいと思います。

実際私も、このつみたてNISAから始めました。

つみたてNISAの抑えておきたいポイントは2つ。

・20年間非課税

・月100円から投資できる

つみたてNISAは社会人全員がやるべきだと思います。

結局は貯金と同じですし、どうせならお金が増える場所にお金を置いておきたいですよね。

老後2,000万円問題の解決の糸口になるならなおさらやるべきですよね。

・20年間非課税

非課税って何?

簡単に言えば、税金がかからないということです。

本来株式投資をした場合、利益が出て引き出そうとすると、20%の税金がかかってしまいます。

それがつみたてNISAで投資していると、税金がかからずに利益を得ることができます。

もし仮に100万円の利益が出て引き出そうとしたら、

通常の資産運用だと税金がかかって約80万円になるところ、

つみたてNISAだと100万円丸々得ることができます。

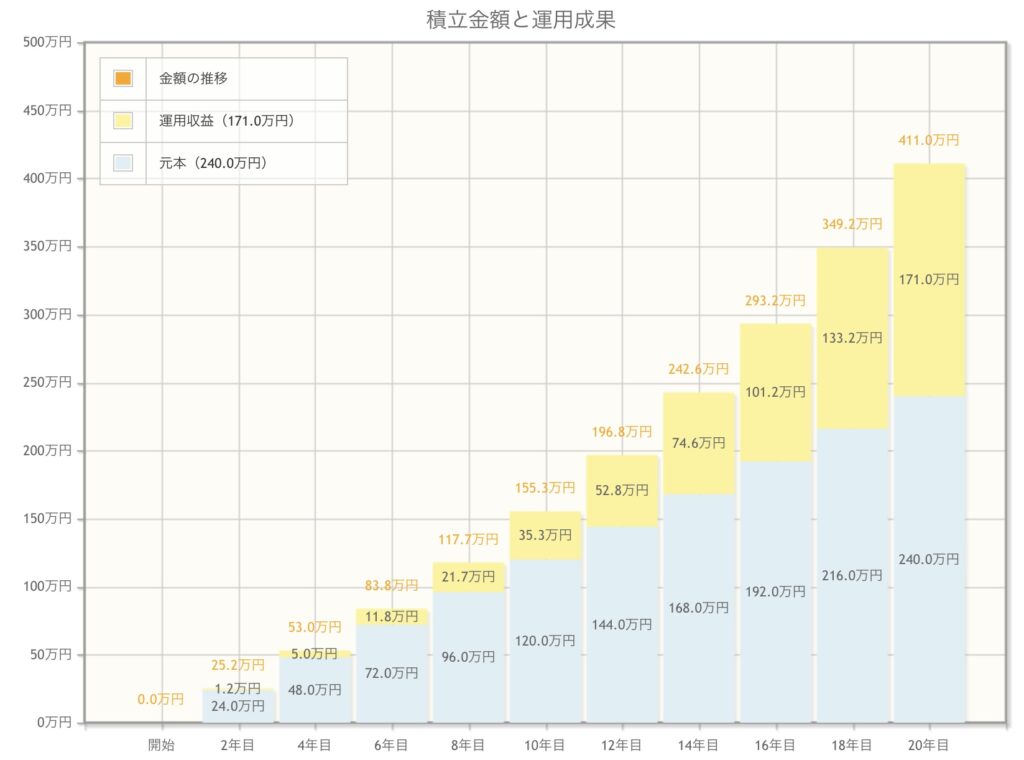

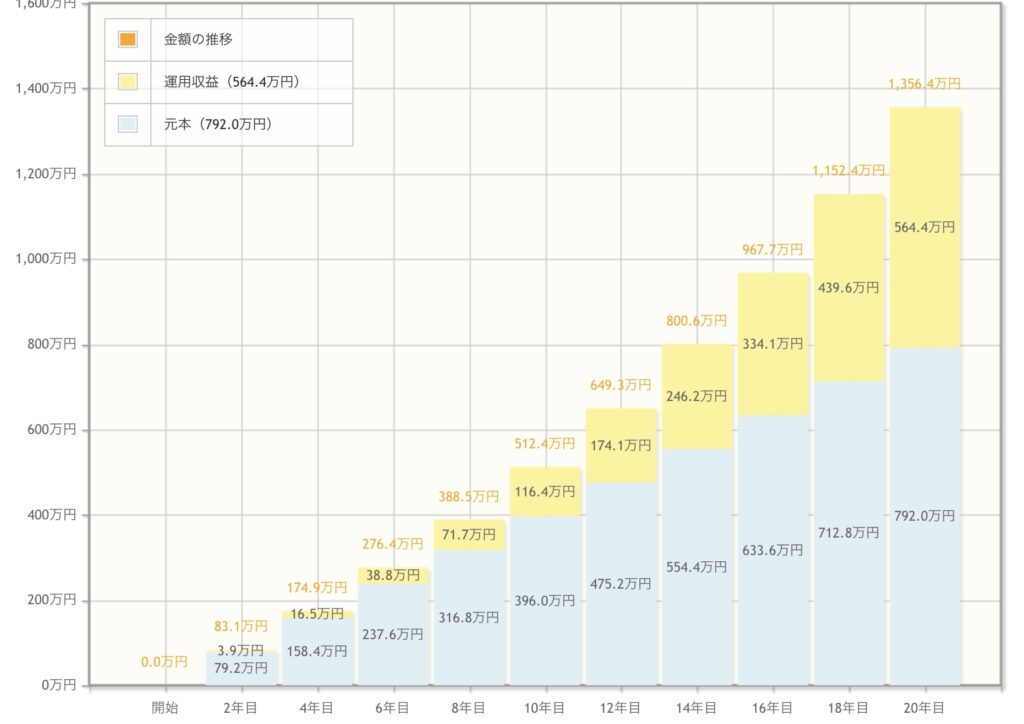

・仮に月1万円(年利5%)で20年積み立てた場合

銀行に預けているだけだと240万円のところ

171万円の利益が出て411万円の資産になります。

月の積み立てを上限の3.3万円(年利5%)で20年間積み立てると、

銀行に預けているだけだと792万円のところ、

564万円の利益がでて、資産1,356万円にもなります。

(金融庁、資産シュミレーション利用)

かなり利益が出ていますよね。

だからこそ早めの行動が大切となります。

私も資産運用を始めたのは、最近(27歳)になってからです。

「今日が人生で一番若い日です」

リベ大 お金の大学の著者の両学長が発言している言葉です。

遅い開始に後悔したこともありますが、それでも思い立ったら直ぐにやるべきだと思います。

・月100円から投資できる

100円ならやらなくてよくない?って思う方もいるかもしれませんが、

100円を年利5%で20年間運用するだけでも4万円も増えます。

100円からでもスタートせずに、やり方わからない、投資って怖い,,,

って言っている方は、きっとこの先もやらない理由を探して、どれだけ時間があってもやらないと思います。

そもそも一番大事なことは、私がどれだけ「良いよ!」ってお勧めすることよりも、

それを実際に体験して「経験値」を得られること。

経験してみないと分からないことってたくさんあると思います。

たかが100円でも、はじめて利益が出たら嬉しくなると思います。

そうしたら「もう少し投資額を増やしてみようかな」って考えられますし、

無駄遣いをやめて、「もっとちゃんと勉強してみようかな」って思えるかもしれません。

こういう体験ができるからこそ、100円だって馬鹿にならないと思っています。

・リスクを分散する

ではいざ投資を始めようと思っても、何に投資をすれば良いかわかりませんよね。

初心者が最初に始めるべきはものは、「投資信託」の一択です。

なぜ投資信託が良いのか

投資をはじめても必ず利益がでるとは限りません。投資に絶対はないのです。

この後説明しますが、リスクを最大限減らして運用していく必要があります。

そのリスクをすでに減らしてくれているのが「投資信託」です。

「投資信託」とは簡単にいうと、たくさんの投資家らから集めたお金を1つの大きな資金(ファンド)としてまとめて、プロが代わりに運用してくれる商品のことです。

投資信託のお勧め商品

・全世界株

・全米株式

・S&P500

まずは投資信託で、この辺りのインデックスファンドを買ってみましょう。

違いは全世界に投資するか、全米に投資するか、米国のトップ500の企業に投資するかです。

これだけでかなりのリスク分散ができているので、初心者にもおすすめです。

しかし、投資をしていくと必ず利益が出るわけでは、ありません。

あくまで投資なので、100万円投資したのに、利益が出ずに資産50万円に減ってしまう可能性もゼロではありません。

そのリスクを少しでも減らすために、学んでおくことがあります。

失敗しない投資の基本の考え方は、「長期・分散・積立」です

・投資の基本「長期」

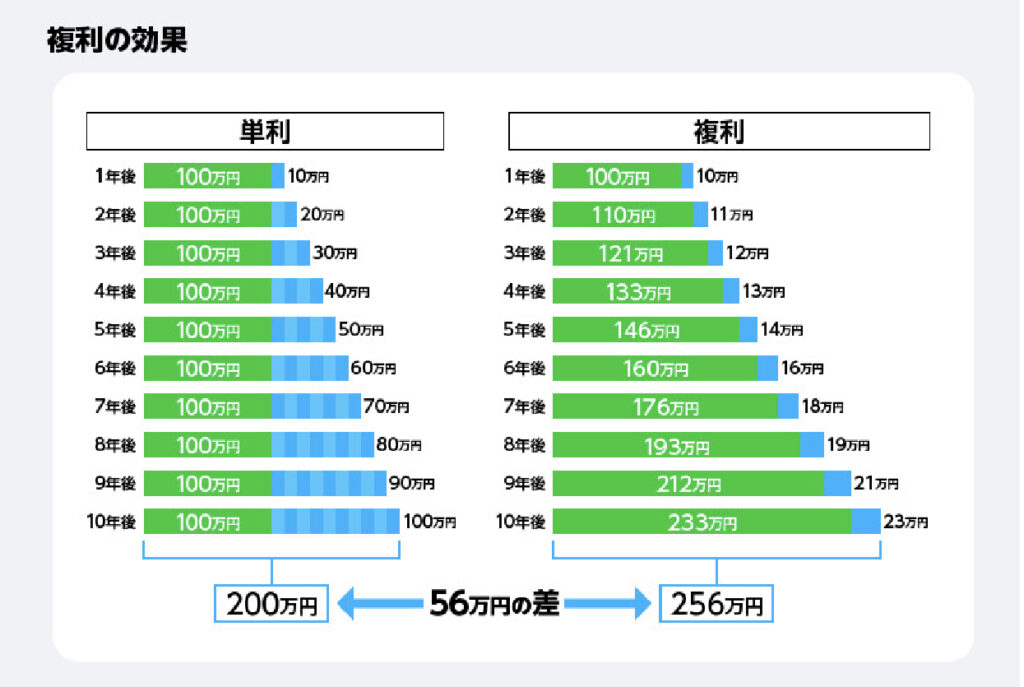

長期的に投資していくメリットが「複利」の力です。

利益が出てもすぐに売らずに長期間投資することで、利益が大きくなっていきます。

投資期間が長ければ長いほど、複利の恩恵を受けることができます。

この場合だと、1年目は100万円に対して、10万円の利益。

2年目になると110万円に対しての利益、11万円。

3年目には121万円に対しての利益が12万円。

単利と複利では56万円もの差がでます。

このように毎年利益が元本に組み込まれていく仕組みが複利の力です

・投資の基本「分散」

株式や債券、投資信託など複数の金融商品を組み合わせることです。

1つの株式に集中して投資すると、資産運用がうまくいかなかったときに、その影響が非常に大きくなってしまいます。

なのでそのリスクを少しでも軽減させるために、投資の対象商品を複数組み合わせることが大切です。

・投資の基本「積立」

積立投資は「少額からでも投資ができる」「買うタイミングが分散できる」「自動的に投資を続けられる」メリットがあります。

中でも買うタイミングを分散することは、メリットが大きいです。

積立投資は商品の価値が下がった時に多く買うことができます。反対に価値が上がっている時は少なく買います。そのような買い方をすることで市場の平均が狙えるので、大きく得することはありませんが、逆に大きく損することもなくなっていきます。

まとめ

だいぶ長くなってきましたが、最初はこれらのことを実践するだけで節約できて、お金が貯まっていきます。

そして何より一番実感したことは、「お金を貯めよう」ってマインドになります。

「本当にこれは買うべきものなのか?」

「今まで使っていたこのお金を投資に回したら」

このようにお金について日々考えられるようになりました。

小さいことかもしれませんが、これが積もり積もって将来の資産となっていくと思っています。

実践した人だけが経験できるお金の世界。

今からでも遅くありません。

少しづつはじめてみませんか?

長くなってしまいましたが最後まで読んでいただきありがとうございました。